Investir dans des bons du Trésor

Alors que les investissements non conventionnels tels que l’art, les alcools uniques ou les gadgets connus du cinéma suscitent l’intérêt et gagnent de la publicité dans la presse, investir dans des bons du Trésor ne suscite pas d’émotions. Il s’agit du moyen le moins controversé et considéré comme le plus stable d’investir du capital. Le bénéfice à court terme n’est peut-être pas énorme, mais les perspectives à long terme sont généralement prometteuses.

Investir dans les bons du Trésor, comment ça marche?

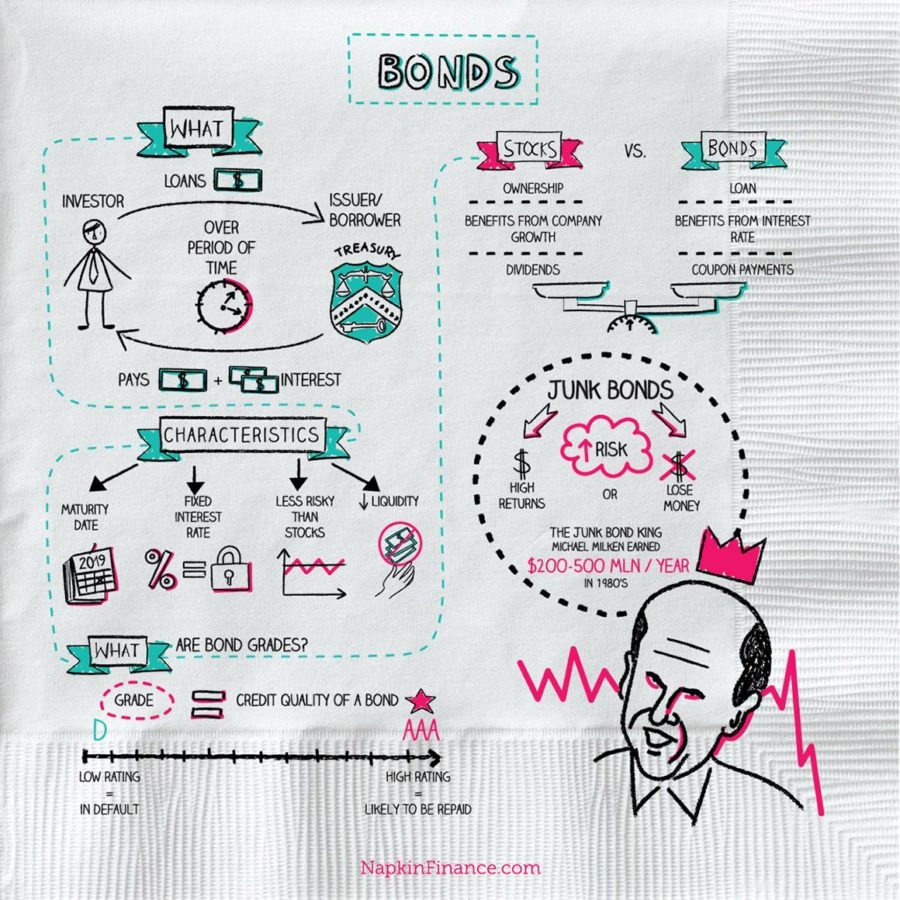

Les bons du Trésor sont considérés comme l’une des formes les plus sûres investir de l’argent. Au début, il convient de souligner ce que tout investisseur doit savoir, à savoir la distinction entre les bons du Trésor, les obligations d’entreprises et les obligations municipales. Seuls les premiers comportent un risque minime.

Cependant, chaque type d’obligation est une forme de « prêt ». L’entité émettant les obligations sur le marché devient endettée envers les acheteurs.

L’État est débiteur

Les bons du Trésor ne sont rien d’autre qu’un moyen de prêter de l’argent à l’État et de percevoir une rémunération sous forme d’intérêts. C’est comme accorder un prêt, mais au lieu d’une banque, le Trésor public est de l’autre côté. En échange de la mise à disposition de votre épargne, l’État s’engage à vous restituer le capital après une période déterminée, majoré des intérêts.

Il est intéressant de noter que selon le type d’obligation, vous pouvez choisir entre différentes options d’investissement – du court terme (par exemple 3 mois) avec un taux d’intérêt fixe aux obligations anti-inflationnistes dont le taux d’intérêt augmente avec l’inflation, ce qui est une grande sécurité dans des temps instables.

Stabilité

Investir Les bons du Trésor de l’État constituent également une bonne alternative aux dépôts bancaires. La principale raison est leur sécurité. Dans le cas des obligations libellées en, le risque de défaut de l’État est négligeable. L’État peut toujours obtenir des fonds provenant des impôts ou – dans des cas extrêmes – « imprimer » de l’argent. Bien que cela puisse ressembler un peu à un scénario tout droit sorti d’un film sur la crise économique, de telles situations sont rares et, à l’échelle mondiale, elles impliquent le plus souvent des dettes en devises étrangères. Bien que cela soit sporadique, les pays déclarent parfois leur insolvabilité.

Pour de nombreuses personnes, les bons du Trésor sont l’option la plus sûre une forme d’investissement en capital, surtout par rapport aux dépôts bancaires. Lorsque vous effectuez un dépôt, vous risquez que la banque fasse faillite. De telles situations se sont produites à plusieurs reprises. Les banques font faillite quelle que soit la latitude. Les vagues de crises émergentes sont souvent associées à des faillites bancaires.

Pendant ce temps, en investissant dans des obligations de détail, l’État devient votre débiteur direct, ce qui, dans un sens, le rend encore plus sûr que dans une banque. De plus, vous pouvez vendre des obligations de détail avant l’échéance, mais moyennant des frais minimes, ce qui vous offre une flexibilité supplémentaire. Pour ceux qui envisagent de gérer leur épargne en toute sécurité à long terme, les bons du Trésor semblent être une option vraiment raisonnable.

Structure du portefeuille d’investissement

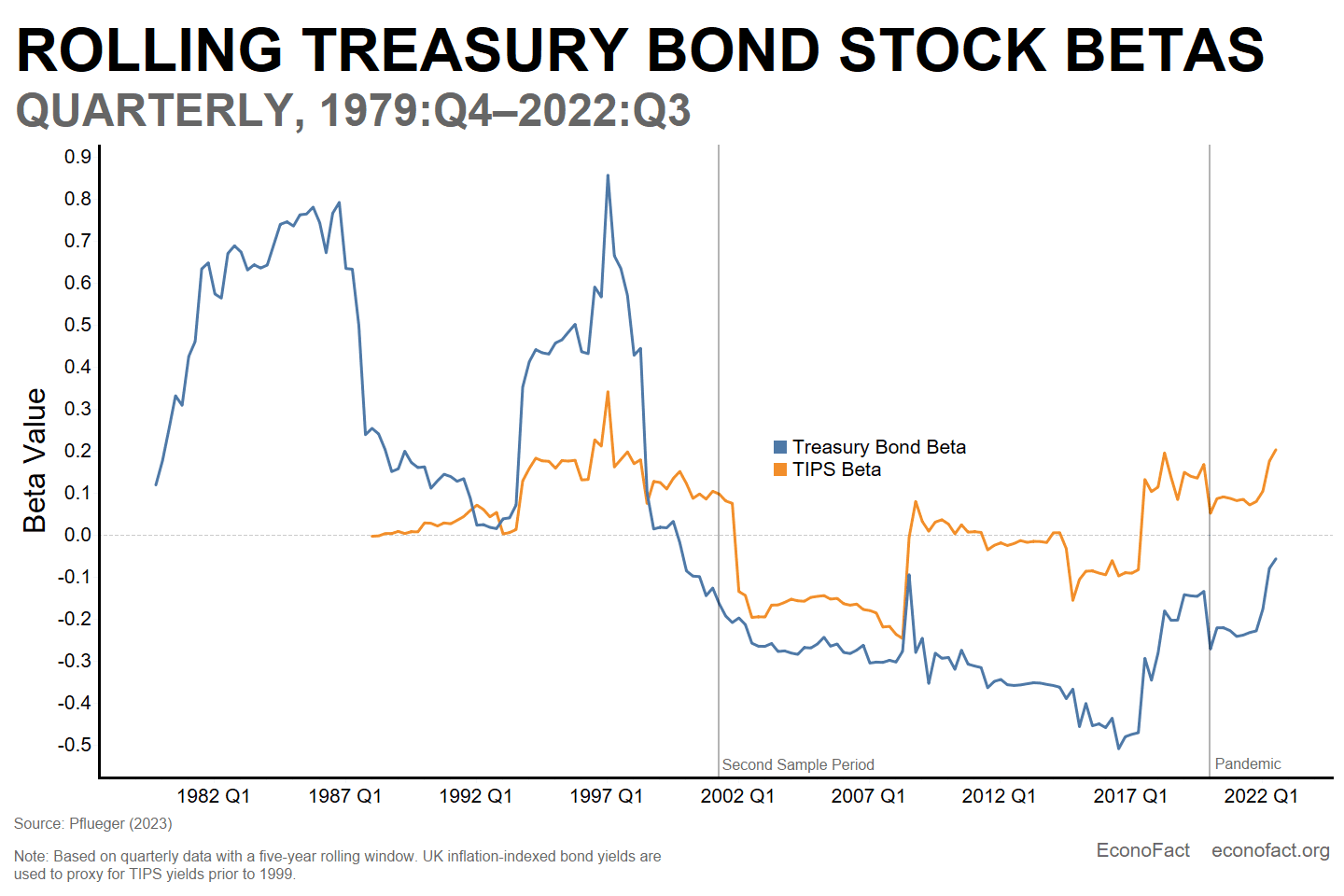

Un portefeuille d’investissement n’est rien de plus qu’un ensemble de divers actifs dont nous disposons pour gérer efficacement notre épargne et augmenter notre capital. Imaginez un portefeuille comme un panier dans lequel nous jetons divers « fruits » d’investissements – actions, obligations, immobilier ou matières premières – chacune de ces catégories a ses propres caractéristiques et différents niveaux de risque. La clé du succès ne réside pas seulement dans la sélection de ces « fruits », mais aussi dans la manière dont ils sont répartis dans notre panier.

La structure idéale dépend des besoins, des objectifs, de l’horizon temporel et de la tolérance au risque de chaque investisseur. On dit que plus un investisseur est jeune, plus il devrait investir dans des actifs plus risqués mais potentiellement plus rentables comme les actions. À l’inverse, plus nous nous rapprochons du moment où nous souhaitons utiliser notre épargne, plus l’accent doit être mis sur les actifs stables, par exemple les bons du Trésor, qui offrent une plus grande sécurité.

Comment diviser votre portefeuille?

La division classique du portefeuille est ce qu’on appelle Règle des 60/40, où 60 % sont des actions et 40 % des obligations. Cette approche fonctionne bien pour les investisseurs ayant une tolérance au risque moyenne et qui recherchent un compromis entre profit et sécurité. Il convient toutefois de rappeler qu’aujourd’hui ce modèle évolue. De plus en plus de personnes incluent des investissements alternatifs dans leurs portefeuilles – par exemple l’or, crypto-monnaies ou des fonds ETF. Objets d’art ou de luxe. Ils offrent une exposition à une variété de marchés souvent inaccessibles à l’investisseur moyen.

Un portefeuille d’investissement bien diversifié doit également inclure des investissements avec des horizons temporels différents. Certains actifs devraient être disponibles à court terme en cas de besoin urgent de liquidités, tandis que le reste peut être utilisé sur une période plus longue pour constituer un capital pour l’avenir.

Dans le cas de gros capitaux, il convient de prêter attention aux investissements alternatifs. L’alcool, les voitures, les œuvres d’art sont des formes non standard d’investissement en capital, des condos-hôtels et d’autres propriétés qui génèrent un équilibre. Quand l’un perd, l’autre gagne.

Pourquoi la diversification est si importante

Investir dans des obligations, investir dans or, vers le vin, les crypto-monnaies: pourquoi la diversification est-elle si importante?

La diversification d’un portefeuille d’investissement est une stratégie qui vous permet de minimiser les risques et de renforcer la stabilité financière. En répartissant votre capital sur différentes classes d’actifs, les fluctuations du marché ont moins d’impact sur votre investissement global. Dans un portefeuille bien diversifié, chaque élément joue un rôle différent: les actions peuvent générer des profits élevés en période de boom, les matières premières peuvent protéger contre l’inflation et les bons du Trésor peuvent constituer une base solide. Leur plus grand avantage est qu’ils restent stables dans des périodes de marché difficiles, offrant des revenus stables et prévisibles.

Investissement investir dans des bons du Trésor réduit non seulement le risque de pertes, mais augmente également la sécurité de l’ensemble du portefeuille. C’est pourquoi ils constituent un élément important d’une stratégie à long terme, apportant équilibre et certitude. Le capital investi ne sera pas exposé à des fluctuations drastiques.

Investir dans des bons du Trésor – avantages et inconvénients

Même s’il semblerait que les bons du Trésor n’aient que des avantages, ce n’est pas si évident. Comme toute forme d’investissement en capital, cela peut être problématique et compliqué. Quels sont les avantages et les inconvénients de ce type d’investissement?

Bons du Trésor – inconvénients

Défauts investir en bons du Trésor:

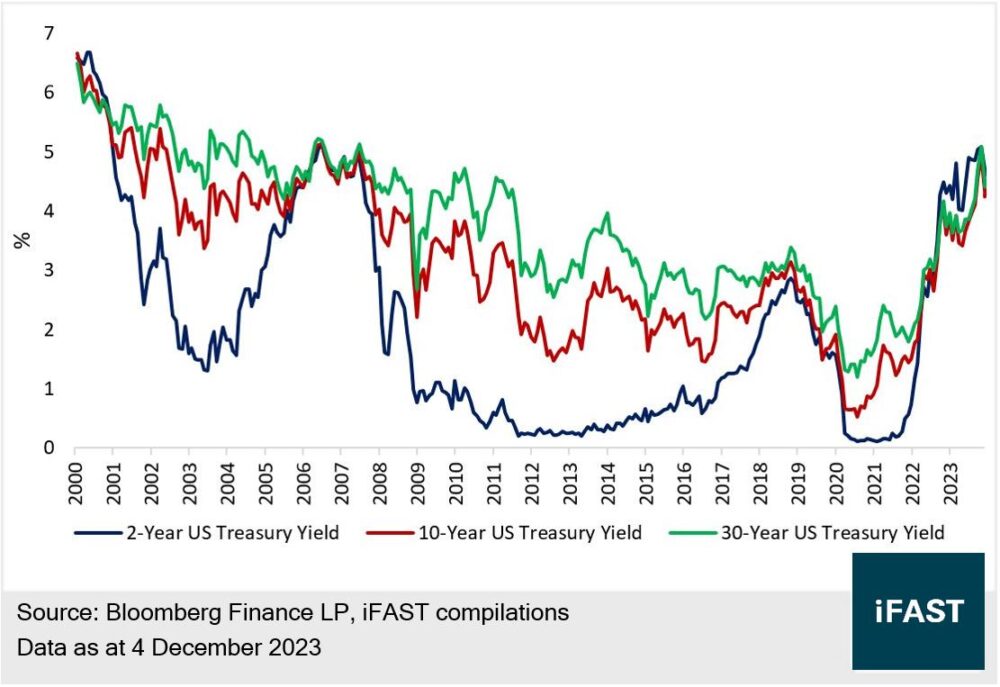

- Taux d’intérêt bas – en particulier par rapport à d’autres formes d’investissement, telles que les actions, les obligations d’État peuvent offrir des rendements relativement inférieurs.

- Risque d’inflation – en cas d’inflation élevée, la valeur réelle des bénéfices tirés des obligations peut être compensée par une baisse du pouvoir d’achat de la monnaie.

- Longue période d’investissement – de nombreux bons du Trésor nécessitent un gel du capital pendant une période plus longue, ce qui peut limiter la liquidité de l’investissement.

- Retards de réponse aux changements du marché – les taux d’intérêt sur les obligations indexées sur l’inflation peuvent réagir avec un retard, ce qui peut ne pas protéger pleinement contre les effets persistants de l’inflation.

- Manque de flexibilité immédiate – les bons du Trésor ne sont pas cotés sur le marché, ce qui limite la possibilité de les vendre par anticipation sans perdre une partie du bénéfice (en cas de remboursement anticipé).

Bons du Trésor – avantages

Avantages d’investir dans des bons du Trésor:

- Stabilité – Les bons du Trésor sont considérés comme l’un des instruments d’investissement les plus sûrs car ils sont émis par le gouvernement, ce qui réduit le risque d’insolvabilité.

- Revenu fixe – les investisseurs peuvent compter sur des paiements d’intérêts réguliers, ce qui leur assure un flux de revenus prévisible.

- Protection contre l’inflation – Les obligations indexées sur l’inflation garantissent que les taux d’intérêt s’ajustent aux hausses de prix, protégeant ainsi la valeur réelle du rendement.

- Pas de frais de gestion – investir dans des obligations du Trésor de détail n’implique pas de frais supplémentaires, tels que les frais de gestion du fonds.

- Possibilité de diversité – la disponibilité de différents types d’obligations, avec des dates d’échéance et des taux d’intérêt différents, vous permet d’adapter l’investissement aux besoins et objectifs individuels.

Investir dans des bons du Trésor – est-ce pour vous une forme d’investissement en capital?

Investir dans des bons du Trésor est une option qui attire divers groupes d’investisseurs. Il intéresse aussi bien ceux qui font leurs premiers pas dans le monde de la finance que ceux qui sont plus expérimentés. Pour les débutants, les bons du Trésor constituent un moyen sûr d’investir leur épargne, garantissant que leur capital ne sera pas exposé à trop de risques. Les investisseurs expérimentés les apprécient pour leur stabilité et leurs revenus prévisibles, qui peuvent être un complément parfait à des investissements plus risqués, comme les actions. En outre, les personnes qui envisagent d’épargner à long terme, par exemple pour leur retraite, peuvent utiliser des obligations indexées sur l’inflation. Ils protègent le capital contre les baisses de valeur résultant de l’inflation. Investir Les bons du Trésor constituent également un bon choix pour ceux qui apprécient les revenus d’intérêts réguliers et souhaitent constituer un portefeuille diversifié. Il s’agit d’une option dans laquelle sécurité et stabilité vont de pair avec un profit potentiel.

Leave a Comment